توضیحات

آموزش تحلیل تکنیکال ارز دیجیتال

آموزش تحلیل تکنیکال مقدماتی چیست؟ یکی از تحلیل های پرکاربرد به منظور فعالیت در بازار بورس، تحلیل تکنیکال است. در این تحلیل، به کمک نمودارها و اطلاعات مرتبط ازجمله قیمت، حجم وهمچنین، تکنیکها و ابزارهای مختلف، وضعیت کلی بازار و سهام مختلف بررسی می شود. تعریف کامل تری که در پاسخ به تحلیل تکنیکال چیست می توان داد این است که این تحلیل یک استراتژی معاملاتی به منظور ارزیابی سرمایه گذاری ها و تعیین فرصت های معامله است. این فرصت ها به کمک تجزیه و تحلیل روندهای آماری و با استفاده از فعالیت های معاملاتی همچون تحرکات قیمتی و حجم معاملات انجام می شود. تحلیل تکنیکال را می توان برای هریک از انواع اوراق بهادار دارای سوابق تاریخی معاملاتی استفاده کرد. این انواع اوراق می تواند اوراق سهم، آتی، کالا و سایر اوراق بهادار را شامل شود. اما چنین ابزاری بیشتر به منظور تحلیل سهام معامله شده در بازار بورس مورداستفاده قرار می گیرد.

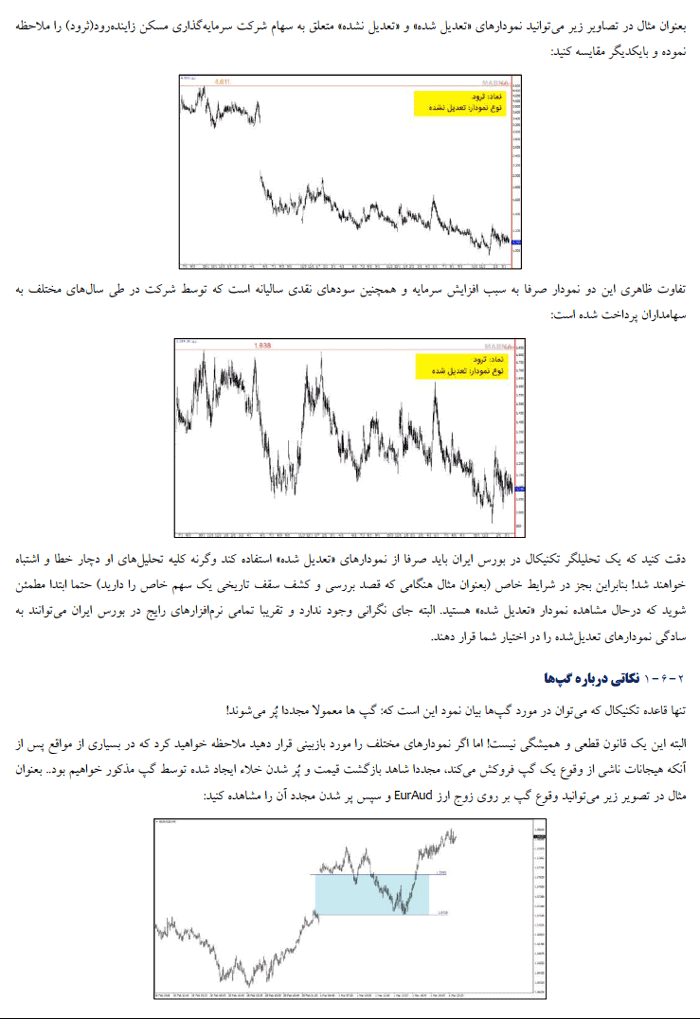

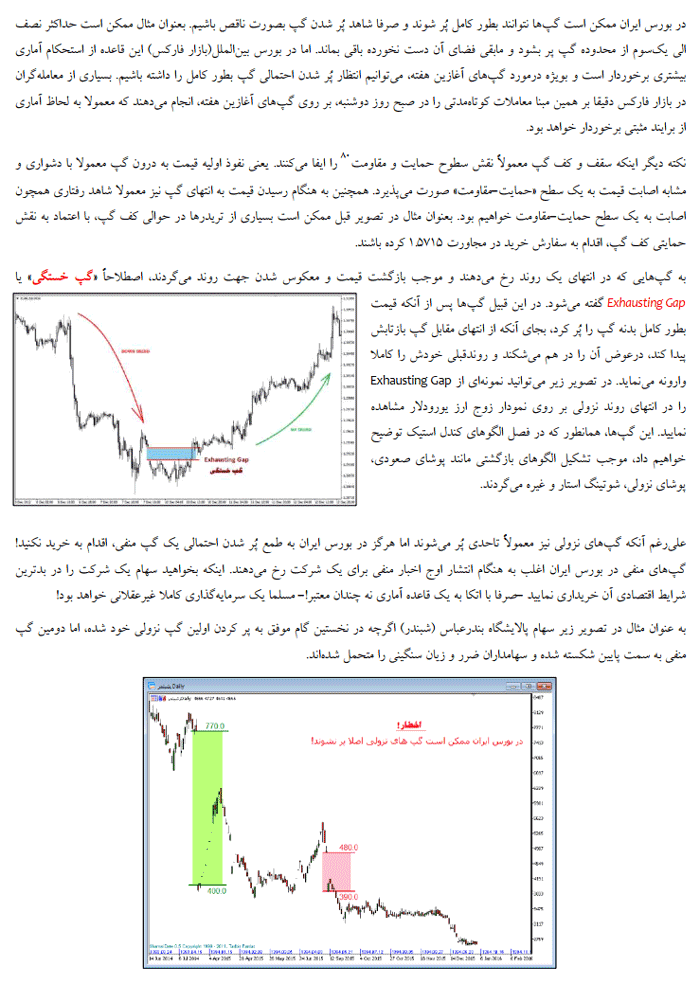

نمونه صفحات فایل گذاشته شده

(آموزش تحلیل تکنیکال مقدماتی)

با بکارگیری تحلیل تکنیکال بعنوان یک استراتژی معاملاتی می توان به ارزیابی سرمایه گذاری ها و مشخص نمودن فرصت های معاملاتی با روندهای قیمتی و الگوهای مشاهده شده روی نمودارها پرداخت. این تحلیل بیانگر این باشد که تغییرات قیمت یک سهم و فعالیت های معاملاتی گذشته ممکن است نشان دهنده ارزشمندی تحرکات آتی قیمت سهم باشد.

تاریخچه تحلیل تکنیکال :تحلیل تکنیکال قدمتی در حدود ۳ قرن از شاخص های تکنیکال و ترسیم نمودارهای تکنیکال در نوشته های سه قرن اخیر مشاهده شده است. براساس بسیاری از منابع، نخستین استفاده مستقیم اقتصادی مشهور از این تحلیل توسط چارلز داو انجام شد است. چارلز داو بعنوان بنیان گذار وال استریت ژورنال، شاخص میانگین صنعتی داو جونز را نیز ابداع کرد. طی سالیان اخیر از زمانی که تحلیل تکنیکال ابداع شد تا امروز، الگوها و تکنیک های بسیاری در تحلیل تکنیکال گسترش پیدا کرده اند. تحلیلگران با ترکیب تعداد زیادی از این الگوها و تکنیک ها، استراتژی بهینه معاملاتی خود را بدست آورده اند. آنها با بکارگیری استراتژی خود، سهام را خرید و فروش می کنند.

آموزش تحلیل تکنیکال فارکس مقدماتی

تعاریف زیادی درمورد تحلیل تکنیکال در منابع مختلف ارائه شده است که در اینجا، سه مورد از این تعاریف را بررسی می کنیم:

- تحلیل تکنیکال، هنری است که زمان تغییر روند قیمتها در مراحل نخست تغییر قیمت و سوار شدن بر موج جدید قیمت ها را تشخیص می دهد. این بررسی تا زمانی انجام می شود که شواهد جدید، گویای شکل گیری روند جدیدتری باشند. تحلیلگر تکنیکال پیش از مطلع شدن تمام بازار از تغییر روند، باید تصمیم گیری های جدیدی برای سرمایه گذاری جدید داشته باشد.

- معانی واژه تحلیل تکنیکال در حوزه بازارها و معاملات، متفاوت از معانی رایج آن است. کاربرد تحلیل تکنیکال به منظور تحلیل و بررسی یک بازار، به معنای صرفا تمرکز بر رفتارهای بازار است. یعنی بجای تمرکز بر خود کالاها و خدمات قابل معامله در آن بازار، صرفا به رفتارهای بازار توجه داشته باشیم.

تعریف تحلیل تکنیکال چیست، به شکل های زیر نیز تعریف می شود:

- نوسان های گذشته قیمت با هدف پیش بینی تغییرات آینده در قیمت موردتحلیل قرار گیرد.

- رفتارهای بازار ازطریق بازاتحلیل شود. در این تحلیل از مطالعه نمودار قیمت، حجم معاملات و میانگین متحرک قیمتها و شکل گیری الگوها و شاخص های تکنیکال مهم استفاده می شود.

- روشی به منظور پیش بینی قیمت کالاها برطبق برخی الگوها است. این الگوها شامل تغییرات حجم معاملات و تغییرات قیمت بدون درنظر داشتن عوامل بنیادی بازار است.

اصول و فرضیات تحلیل تکنیکال

به گفته چارلز داو (موسس و ویرایشگر وال استریت ژورنال) نمایش یافتن تمام اطلاعات به کمک قیمت، اولین و مهمترین فرضیه در تحلیل تکنیکال است. به عبارتی، تحلیل تکنیکال با تکیه بر تحلیل آماری نوسانات قیمت، در تلاش است که با مشاهده الگوها و روندهای قیمتی حال و گذشته، به پیش بینی روند قیمت آینده بپردازید. به اعتقاد داو، عوامل موثر بر قیمت سهام، در بازارهای کارامد مشخص هستند. در هر نقطه از زمان، قیمت تمامی اطلاعات موردنیاز را به معامله گران ارائه می دهد.

این فرضیه در پاسخ به سوال تحلیل تکنیکال چیست، در حالت کلی درست است. اما در کنار آن، اخبار و اطلاعیه ها نیز امکان نوسان قیمت سهم در کوتاه مدت یا بلندمدت را نشان می دهند. در مواردی که کارایی بازار تا حدی کمتر باشد، می توان تحلیل تکنیکال را بخوبی بکار برد. امروزه سه اصل مهم که تحلیل تکنیکال بر آنها تکیه دارد عبارتند از:

- قیمت نشان دهنده همه چیز است: برخی منتقدان تحلیل تکنیکال با برخی نظریه ها مخالفت دارند. یکی از آنها این است که به منظور پیش بینی رفتار سهم، تحرکات قیمت کافی است و نیاز به بررسی عوامل بنیادی نیست. از فرضیات مهم تحلیل تکنیکال این است که همه چیز ازجمله اصول بنیادی در قیمت سهم مشخص بوده و باتوجه به آن می توان سایر عوامل پیش از تصمیم گیری برای سرمایه گذاری را حذف کرد. تحرکات قیمتی، تنها نکته مهم و نشان دهنده میزان عرضه و تقاضای بازار است.

- قیمت در روند نمودار درحال حرکت است: به اعتقاد تحلیلگران تکنیکال، در روندهای کوتاه مدت، بلند مدت و میان مدت، قیمت ها حرکت می کنند و روندهای گذشته درحال تکرار هستند.

- گذشته تمایل به تکرار شدن دارد: ماهیت روند قیمت بگونه ای است که تکرار می شود. برطبق روانشناسی بازار و باتوجه به احساساتی همچون ترس و هیجان، چرخه های قیمتی گذشته درحال تکرار هستند. یک تحلیلگر تکنیکال، به کمک نمودارها به تحلیل احساسات می پردازد و بدنبال آن، روند قیمتی نمودار سهام را تحلیل و بررسی می کند. برخی ابزارهای تحلیل تکنیکال برای روندهای 100 ساله کاربرد دارند. زیرا تحلیلگران بر این باورند که نمودار سهام درحال تکرار روندهای قیمتی خود است.

آموزش و تحلیل مقدماتی تکنیکال

اما نحوه استفاده از تحلیل تکنیکال چیست؟ در تحلیل تکنیکال یک اصل اساسی وجود دارد که تمامی اطلاعات دردسترس بازار تحت تاثیر قیمت بازار قرار می گیرند. بنابراین، نیازی نیست اقتصاد، موارد بنیادی و توسعه های انجام شده را بررسی کنیم. زیرا تمامی این موارد پیش از این در قیمت سهم درنظر گرفته شده اند.

به اعتقاد تحلیلگران تکنیکال، قیمت ها در روندهای مشخصی درحال حرکت هستند. تاریخ نیز تمایل به تکرار دارد، به ویژه زمانی که روانشناسی کل بازار را درنظر می گیریم. ۲ نوع اصلی تحلیل تکنیکال متشکل از بررسی الگوهای نموداری و بکارگیری اندیکاتورهای تکنیکال است. الگوهای نموداری را می توان همان اشکال ذهنی تحلیل تکنیکال دانست. تحلیلگران با استفاده از این نمودارها تلاش می کنند الگوهای مشخص، مناطق حمایت و مقاومت را تشخیص دهند. در قسمت های بعدی این مقاله، مطالب بیشتری در رابطه با الگوهای نموداری ارائه می دهیم.

تحلیلگر تکنیکال برای پیش بینی تحرکات قیمتی هر نوع اوراق بهاداری تلاش می کند. او برای انجام تحلیل علاوه بر قیمت سهم، از حجم معاملات نیز استفاده می کند. برای تحلیل تکنیکال می توان از هزاران الگو و سیگنال در هر صنعت از بازار استفاده کرد.

با استفاده از برخی اندیکاتورها می توان بر وضعیت فعلی بازار متمرکز بود و با استفاده از سایرین می توان بر وضعیت آینده بازار تمرکز داشت. بعنوان مثال، برای تعیین قدرت یک روند و جهت احتمالی حرکت آن روند می توان از حدود حمایت و مقاومت استفاده نمود.

مقدمه استراتژی های تحلیل تکنیکال چیست؟تحلیل تکنیکال استراتژی هایی را برای افراد تازه کار به همراه دارد. زیربنای الگوهای تحلیل تکنیکال، فاکتورهای روانشناسی است. این فاکتورها طراحی شده اند تا جهت حرکت قیمت ها بعد از شکست این الگوها در زمان مشخص و قیمت را پیش بینی کنند. مثلا یک الگوی مثلث بالارونده (ascending triangle) بعنوان یک الگوی صعودی، نقاط کلیدی مقاومت در نمودار را نشان می دهد. هر نوع شکست از این مقاومت ممکن است حرکات چشمگیر با حجم معاملاتی بالا را حاصل کند.

نمونه صفحات فایل گذاشته شده

(آموزش تحلیل تکنیکال مقدماتی)

آموزش مقدماتی تحلیل تکنیکال در بازارهای مالی

شکل آماری تحلیل تکنیکال، بصورت اندیکاتورهای تکنیکال نمایان می شود. این اندیکاتورها، فرمول های ریاضی متعددی بر روی اطلاعات قیمت و حجم معاملاتی بکار می برند. میانگین های متحرک بعنوان رایج ترین اندیکاتورهای تکنیکال محسوب می شود. این نوع اندیکاتورها، اطلاعات قیمتی را به منظور شناسایی روندها ساده سازی می کنند. در بخش های بعدی، اطلاعات بیشتری درمورد اندیکاتورها ارائه خواهد شد.

معایب و محدودیت های این تحلیل

یک سوال مهم این است که معایب تحلیل تکنیکال چیست؟ تحلیل تکنیکال همچون سایر استراتژی های تریدرهای خاص معاملاتی، دارای محدودیت هایی مشابه است. ممکن است تحلیل نمودارها به روشی اشتباه انجام شود. ممکن است شاهد تشکیل الگوها با حجم معاملاتی پایین انجام شود. شاید بازه ی زمانی میانگین های متحرک، باتوجه به نوع معامله ای که درحال انجام آن هستید، بیش از حد کوتاه یا بیش از حد طولانی باشد. علاوه براین موارد، در تحلیل تکنیکال سهام و روندها، محدودیت های خاصی وجود دارد که صرفا مختص این تحلیل است. هرچه استراتژی تحلیل تکنیکال، ابزار و تکنیک های کاربردی این تحلیل بیشتر مورداستفاده عموم باشد، بر حرکات قیمت در بازار تاثیرگذارتر خواهد بود.

یکی از فرضیات اساسی تحلیل تکنیکال، فرضیه بازار کارا است. اما این فرضیه بعنوان یکی از محدودیت های این تحلیل نیز شناخته می شود. براساس این فرضیه، قیمت های بازار تمامی اطلاعات گذشته و حال را منعکس می سازد. پس هیچ راهی به منظور کسب سود از روندهای بازار وجود ندارد مگر اینکه بازار فاقد کارایی کامل باشد. به اعتقاد تحلیلگران بنیادی، بازار ممکن است کارا باشد اما تمامی اطلاعات در قیمت گذشته و حال موجود نیست و قیمتها بصورت تصادفی در حرکت هستند.

دومین ضعفی که برای تحلیل تکنیکال ذکر شده این است که از این روش صرفا در برخی اوقات می توان استفاده کرد. درصورتی که حد ضرر مشابهی توسط معامله گران برای یک سهم خاص درنظر گرفته شود، بسیاری از سهامداران سهام خود را با رسیدن به قیمت نزدیک حد ضرر می فروشند. این موضوع کاهش قیمت سهام شده و سبب تایید پیش بینی ها می شود. درنهایت این سبب صحیح بودن تحلیل تکنیکال پیش بینی شده می گردد.

اما باوجود این محدودیت ها، یک تحلیلگر تکنیکال می تواند موفقیت های زیادی بدست آورد. یعنی تا زمانی که مدل معاملاتی یک تحلیلگر تکنیکال بدرستی کار کند، این محدودیت ها اهمیتی ندارند. همچنین، مزایای بی شمار تحلیل تکنیکال درمقایسه با تحلیل بنیادی تاحد زیادی ارزش و نقاط قوت این تحلیل را آشکار می سازند.

آموزش مقدماتی تحلیل تکنیکال بورس

انعطاف پذیری و سازگاری با تمامی بازارها از بزرگترین نقاط قوت تحلیل تکنیکال می توان سازگاری و تنوع این تحلیل برای انواع معاملات در بازه های زمانی مختلف را نام برد. به جرات می توان گفت هیچ بازار و فضای معاملاتی را نمی توان یافت که این اصول در آن بکار نرفته باشد.

تحلیلگران تکنیکال می توانند هریک از بازارهای مورنظر خود را مطالعه کنند. حتی درحالتی که دانش کافی بنیادی در این زمینه نداشته باشند. اما تحلیلگران فاندامنتال بدلیل رویارویی با مقادیر زیادی اطلاعات و بررسی صورت های مالی بسیارزیاد، باید تخصص زیادی داشته باشند. مثلا با آموزش تحلیل تکنیکال می توانید هر زمان موردنظر، از گروه خودرو به سمت گروه دارویی تغییر جهت دهید. اما یک تحلیلگر بنیادی باید در ابتدا به بررسی صورت های مالی زیادی بپردازد تا قادر به خرید سهام مناسب باشد. سرعت بسیارکم تحلیلگر فاندامنتال، سبب از دست دادن بسیاری از نوسانات و سودهای بازار می شود. اما تحلیلگر تکنیکال با هوش و ذکاوت خود و ابزار انعطاف پذیر و سریعی همچون تحلیل تکنیکال می تواند سود بیشتری بدست آورد.

قابل کاربرد در بازارهای مختلف :زمانی بسیاری می پرسند قابلیت کاربرد تحلیل تکنیکال چیست؟ قابلیت کاربرد تحلیل تکنیکال در بازه های مختلف زمانی، از بزرگترین نقاط قوت این تحلیل است. معامله گران مختلف می توانند از تحلیل تکنیکال سود کسب کنند. خواه معامله گران بازار یا چندروزه باشند، خواه معامله گران کوتاه مدت و خریداران میان مدت باشند. حتی افرادی که مشغول خرید و فروش در بازه های زمانی طولانی باشند می توانند از این تحلیل استفاده کنند. درواقع، این تحلیل محدود به زمان خاصی نیست و کاملا بستگی به روش کار و سلیقه معامله گر دارد که در چه بازه ای تحلیل انجام دهد.

کاربرد تحلیل فاندامنتال بیشتر برای پیش بینی بلندمدت است و تحلیل تکنیکال دارای فاکتورهای کوتاه مدت است. اما یک تحلیلگر تکنیکال، قصد پیش بینی برای مدت زمان موردنظر را با تعیین بازه زمانی موردنظر خود مشخص می کند. بنابراین، اعتقاد به کاربردی بودن تحلیل تکنیکال صرفا در بازه های زمانی کوتاه مدت، اصلا صحیح نیست. تحلیلگر تکنیکال با استفاده از نمودارهای هفتگی ماهیانه و سالیانه برطبق سلیقه موردنظر خود بازه های زمانی بلندمدت را پیش بینی می کند. درواقع، بدلیل استفاده از این تکنیک ها، تحلیل تکنیکال نام گرفته است.(آموزش تحلیل تکنیکال مقدماتی)

جزوه آموزش مقدماتی تحلیل تکنیکال pdf

برای یک تحلیل تکنیکال ساده چه مطالبی را باید بدانیم؟ مفهوم حجم در تحلیل تکنیکال به تعداد سهام یا قراردادهایی است که در یک بازه زمانی مشخص، معمولاً در روز، معامله میشود، حجم میگویند. حجم از جنبههای مهم تحلیل تکنیکال است زیرا برای تایید روندها و الگوها مورد استفاده قرار میگیرد. هر گونه حرکت قیمتی به سمت بالا یا پایین با حجم نسبتاً زیاد، قویتر تلقی میشود. میزان حجم توسط تحلیلگران تحت نظارت قرار میگیرد تا به ایدههایی در مورد تغییر روند آینده برسند. اگر حجم در روند صعودی شروع به کاهش کند، معمولاً نشانه پایان روند صعودی است.

سطح حمایت و مقاومت در تحلیل تکنیکال :حمایت و مقاومت دو اصطلاح بسیار رایج در تحلیل تکنیکال هستند. حمایت، قیمتی است (خطی است) که تصور میشود تقاضا به اندازه کافی قوی است و از کاهش بیشتر قیمت جلوگیری میکند. این اتفاق زمانی میافتد که قیمت اوراق به نقطهای ارزانتر از ارزش واقعی آن برسد. در نتیجه علاقه در خریداران برای ورود به سرمایه گذاری ایجاد شده و فروشندگان تمایل کمتری برای فروش در همان قیمت خواهند داشت. در حالی که مقاومت سطح قیمتی است دقیقا برعکس حالت شرح داده شده خواهد بود. به شکل زیر توجه کنید.(آموزش تحلیل تکنیکال مقدماتی)

(آموزش تحلیل تکنیکال مقدماتی)

نقد و بررسیها

هنوز بررسیای ثبت نشده است.